张斌:当前人民币贬值的本质是渐进贬值。渐进单边变化的汇率走势不仅不能缓冲冲击,反而成了冲击的放大器。

当前的人民币汇率形成机制问题何在

2016年1月份以来,人民币汇率形成机制有了新变化。具体内容是每个交易日的中间价采取了相对透明的定价规则:上个交易日收盘价相对中间价的变化与过去24小时篮子汇率不变所需要的中间价变化二者平均,得到下一个交易日的中间价。举个例子,上个交易日人民币对美元汇率中间价6.1,收盘价6.2,过去24小时为了维持篮子汇率不变而需要的人民币对美元汇率6.15,折算下来,当日人民币中间价等于6.175。这套规则经过几个月的尝试,外汇市场参与者已经对规则有比较充分地理解,能够基于规则准确地预测每个交易日的中间价。

采取这种机制的主要考虑,是兼顾了市场供求(上个交易日收盘价相对上个交易日中间价的变化)和篮子汇率稳定。此外,考虑到日波幅限制以及当局对收盘价的干预,每个交易日收盘价对于开盘中间价的偏离也得到一定限制。这样以来,人民币汇率形成机制就同时照顾到了以市场供求为基础,参考篮子货币,保持人民币(对美元)汇率基本稳定的几个目标,这其实也是2005年7月21日人民币汇率形成机制方案确定的改革目标。

面面俱到的汇率形成机制暗藏隐患。这种形成机制下人民币对美元汇率的期望值是贬值。外汇市场上供不应求局面很难改变,按照市场供求决定的人民币对美元汇率会贬值,具体表现为每个交易日收盘价较中间价的贬值压力。这是当前汇率形成机制下决定汇率变化百分之五十的力量。美元对其他世界主要货币汇率变化难以预测,期望值是零,这是另外百分之五十的力量。两个力量加在一起,人民币对美元汇率的期望值是贬值。这个机制下,美元弱势的时候,按照篮子汇率稳定原则人民币对美元升值,按照市场供求原则人民币对美元贬值,人民币对美元汇率变化究竟如何难以预测;美元强势的时候,按照篮子汇率稳定原则人民币对美元贬值,按照市场供求原则人民币对美元也是贬值,人民币贬值预期会加强。

对这种机制的另一个理解方式是人民币对美元的贬值趋势(一条趋势性贬值的线),再加上篮子汇率稳定所需的人民币对美元汇率波动(一条上下起伏的线)。引入篮子汇率的作用在于人民币对美元不是单边持续贬值,而是在贬值趋势上叠加了波动。

为什么外汇市场供不应求的局面难以改变呢?从外汇市场基本面看人民币并不一定是贬值货币。然而在当前人民币定价规则下,人民币对美元期望值是贬值,这自然会增加外汇需求和减少外汇供给,让外汇市场供不应求。这种定价规则本身就会驱动外汇市场供不应求。除非美元非常弱势,再配合以货币当局不通过外汇市场干预让人民币贬值或者该升值的时候不升值,贬值期望值和外汇市场供不应求局面才有可能改变。

贬值预期很自然地会驱动投机和回避汇率贬值风险的各种保值交易。特别是在美元进入强势阶段的时候,人民币贬值预期加强,投机和各种保值交易也随之加强。为了应对贬值预期和随之而来的资本大量流出,货币当局主要有三项应对措施:1,外汇市场干预,即牺牲外汇储备让收盘价尽可能不贬值或者少贬值,遏制人民币贬值预期升级;2,对外汇使用的更严格管制;3,尽可能地维持人民币与美元较高的利差,如果预期人民币贬值幅度小于人民币与美元利差,做多美元作空人民币的交易会无利可图。

给定货币当局同时具备以上三种干预措施,即便是面临人民币单边贬值预期,货币当局有能力在相当长的时间里维持当前的人民币汇率形成机制。这种机制下,人民币对美元的形态是小幅波动中渐进贬值。给定货币当局强大的干预能力,当前汇率形成机制的问题不在于能不能持续下去,而在于这样做的得与失。评判这种机制的得失,中国有现成的经验和教训可以总结。

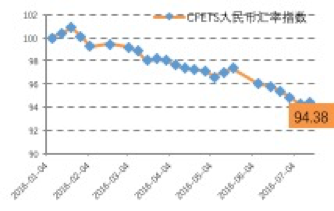

数据来源:中国人民银行

经验与教训

从2005年的7月21日到2014年中段近十年的大部分时间里,人民币对美元汇率形态上看也是小幅波动中升值。一个货币对美元如此长时间的渐进单边升值创造了世界记录,很难想象其他国家的货币当局能做到这一点。其他国家做不到持续渐进升值,或者是因为无法抵御投机性资本流动的冲击,或者是即便有政策工具应对也因为代价太高而不得不放弃。中国做到人民币对美元渐进升值代价巨大,而所得有限。具体表现在以下几个方面。

首先,严重威胁宏观经济和金融体系稳定。为了维持相对稳定的汇率价格走势,当局就不得不持续干预外汇市场,货币当局基础货币也要随之调整,这是第一个渠道的影响。货币当局可以通过冲销措施缓解一部分压力基础货币投放,但是货币当局无能为力的是持续单边的外汇干预必然伴生单边的汇率变化预期,这种预期会衍生到资产价格,对宏观经济和金融市场稳定带来严重冲击,这是第二个渠道的影响。汇率本来应该发挥对抗外部或者内部冲击的缓冲工具,而渐进单边变化的汇率走势不仅不能缓冲冲击,反而成了冲击的放大器。有学者认为中国的宏观调控中“汇率是纲”,汇率之所以这么重要,是因为汇率卡住了整个货币政策操作,为了保汇率牺牲太多。

其次,机制上难以避免汇率低估或者高估,对实体经济资源配置带来不利影响。由当局主导的渐进升值,不能确保汇率处于合理资源配置方向的位置。中国在金融危机之前如此快速的积累经常项目顺差就能说明一些问题。

再次,成为诸多金融领域改革和发展的瓶颈。资本项目管理改革、人民币国际化、国际金融中心建设是三位一体的改革,核心内容是进一步放松对资本流动的限制。过去多年的国内经验表明,当局主导的汇率渐进单方向变化背景下,放松资本管制只会招致更多的投机资本,威严宏观经济稳定,最终这些改革措施也不得不走走停停甚至倒退。

最后,汇率渐进调整的好处想当然的是稳定对外贸易和投资。然而事实并非如此,人民币对美元的渐进升值过程中,对贸易和投资更有实质性影响的人民币有效汇率波动一点也不小,与采取浮动汇率体制货币的有效汇率波幅相当。

前期人民币渐进升值的经验和教训放在今天同样适用。当前汇率形成机制下人民币在小幅波动中贬值,尽管有了透明的中间件规则,但是各种干预还在,本质上走的还是渐进贬值的路子。已经遇到和即将遇到的问题与渐进升值的路子近似,只不过是方向反了:基础投放被动下降和贬值预期对货币政策操作的双重枷锁,难以回避的汇率高估或者低估,更严格的资本管制措施,难以实现的稳定对贸易和投资初衷。

进一步的汇改

当前汇率形成机制改革要解决根本问题,是比较彻底地扭转人民币汇率单边变化预期。解决这个问题最简单的办法是当局放弃对外汇市场的干预,让市场供求决定人民币汇率。央行停止干预后,市场供求双方自动找到让市场出清的人民币价位,这个价位上人民币的升值预期和贬值预期两股力量对等,人民币汇率就可以实现央行长期追求的双向波动。

有学者担心引入自由浮动会让短期内汇率调整太大,从其他新兴市场经验看,人民币有可能巨幅贬值,对宏观经济带来严重负面冲击。中国是世界上最大的贸易顺差国,经济增速远高于全球平均增速,通货膨胀率维持在较低水平,全世界上外汇储备最多,金融资产收益率高于美国、对外债务水平总体不高等一系列有利条件下,人民币的基本面与绝大部分新兴市场国家完全不同。将其他新兴市场经济体的经验应用在中国并不合适。即便是其他新兴市场经济当中,如果能保持较低的通胀和有能力偿还的外债水平,货币大幅贬值(超过20%)的例子也非常罕见。此外,即便人民币有较大贬值,对宏观经济也不是严重负面冲击。贬值释放了市场压力,对宏观经济稳定和实体经济发展是利好而不是利空。

无论各种原因,如果浮动汇率体制不能被接受,还可以考虑引入人民币汇率宽幅波动机制。宽幅波动方案的主要内容是将一篮子货币作为中心汇率,同时设定宽幅年度汇率波动区间。例如,以今天的人民币篮子汇率水平为100,未来一年内100+/-7.5以内市场自己定,触及上下限自动转化为钉住篮子货币。中心汇率调整不应过于频繁,可以考虑在半年或1年中维持不变。还可以考虑一种稍有不同的钉住一篮子货币制度:即货币当局只公布一篮子货币中心汇率,但不公布篮子汇率的波幅,货币当局可以通过市场操作让市场感觉到波幅在什么位置。货币当局内定的波幅应该足够宽,以确保内定的底线决不会失守。

相对于完全自由浮动汇率体制,人民币篮子汇率宽幅波动是个折衷方案。在这个汇率制度下,特别是在波动幅度不够宽的情况下,货币政策的独立性依然会受到一定限制,外汇储备可能还会动用。但这个方案比起自由浮动有可能更容易被接受。随波动幅度的放宽,这个方案与自由浮动方案的区别将归于消失。

合作伙伴

合作伙伴

友情链接

友情链接