银行理财余额下降、人均存款不足5万,大家把钱都投哪儿了?

简介:6月,我国金融机构各项存款余额同比增长8.4%,为近40年最低。截至7月末,全国住户存款余额约为68.4万亿元,若按14亿人口平分,人均存款余额不足5万元。

随着《关于规范金融机构资产管理业务的指导意见》(下称《资管新规》)的实施,银行理财正在受到全方位的冲击和影响。

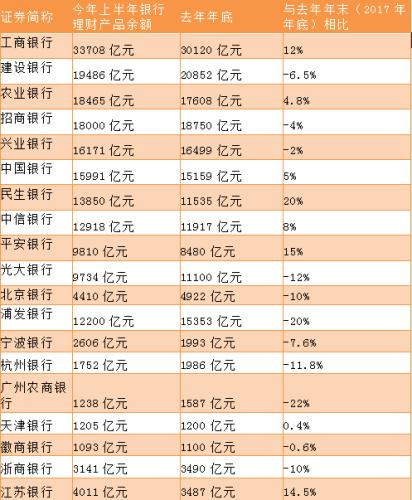

记者梳理各银行半年报发现,2018年上半年,银行理财几近全线“缩表”,除了工商银行、民生银行、平安银行等4家银行外,建设银行、招商银行、兴业银行、光大银行、北京银行、广州农商银行、浙商银行等大多数银行迈进了负增长时代。

普益标准分析师于康认为,银行理财产品余额下降趋势或将持续一段时间。从产品发行角度来讲,保本理财产品将退出历史舞台,净值型产品处于转型过渡期,市场接受程度有待验证,银行发行新产品态度谨慎;从产品收益角度考虑,伴随老产品所投非标的陆续到期,在理财新规对非标投资的限制下,银行理财产品收益优势弱化,产品余额也将逐步缩减。

负增长时代?

银保监会一则数据显示,2018年5月末银行理财产品余额为22.28万亿元,而6月末余额为21万亿元,同业理财规模和占比持续下降。

这一现象也反映在各大银行半年报上。第一财经记者在统计的19家银行中,与去年底相比,11家银行理财产品余额出现负增长,其中,建设银行下降6.5%,光大银行下降12%,杭州银行则减少了11.8%,北京银行理财余额下降10%,宁波银行下降7.6%,浙商银行下降10%,广州农商银行理财产品余额更是下降高达22%,浦发银行理财余额也下降了20%。

(数据来源:第一财经根据Wind资讯、上市银行年报整理)

建设银行2018年半年报显示,上半年,该行自主发行理财产品6492期,发行额37223.93亿元,6月末理财产品余额19486.26亿元,较去年年底下降了6.5%。其中,非保本理财产品余额15990.92亿元,保本理财产品余额3495.34亿元。

同期,招商银行上半年实现理财产品销售额7.14万亿元,同比下降4.42%。报告期末,该行理财产品余额(不含结构性存款)1.80万亿元,同口径较上年末下降4.00%。招商银行认为,资管新规正式实施,银行资产管理业务在资管新规过渡期内将有序压降不合规理财产品规模,停止不合规资产投放,对过渡期内难以消化的存量资产进行处置安排,同时,客户对净值型产品的接受程度也需要一定时间培育,这将在短期内对各家银行资产管理业务的转型发展和收入增长带来很大的挑战。

理财产品规模下降,直接冲击着业务收入,多家银行理财业收入下降。上半年,建设银行理财产品业务收入65.52亿元,较上年同期减少58.29亿元,降幅高达47.08%,主要是受资管新规及理财产品市场发行成本较快提升影响。同期,农业银行代理业务手续费收入122.31亿元,同比下降17.2%,主要由于代客理财业务收入减少。股份行中,招商银行理财产品销售额7.14万亿元,同比下降4.42%,其中,受托理财收入55.40亿元,同比下降11.20%。

值得注意的是,同业理财规模收缩明显,在中小银行中表现得更为突出。以江苏银行为例,上半年末尽管理财产品余额4011.52亿元,同比增长了14.525,但同业及其他金融机构存放款项余额1384亿元,较年初下降39.32%,其中同业理财仅占比1.5%。

杭州银行半年报同样显示,上半年共发行理财产品1601支,累计销售理财产品3795.96亿元。期末存续理财产品规模1752.43亿元,较年初压缩11.75%,其中零售理财占比从年初的72.77%提升至期末的84.76%,但同业理财占比从年初的5.16%下降至期末的0.09%。

根据浙商银行半年报,该行半年末理财产品余额3141.40亿元,较年初降幅为10.05%,其中个人、公司,资金占比分别较年初提高25.67个、1.19个百分点,同业客户资金占比则大幅降低26.86个百分点。

资管新规之下,中小银行存量理财业务的整改面临诸多压力。华宝证券分析师杨宇此前表示,首先是,期限错配严重、高风险资产偏多、过渡期结束未到期资产处置压力大;其次是,资产回表面临负债端资金增量的严重受限:5000亿元规模以下银行的同业存单纳入MPA考核,挤压同业负债资金来源;存款增长乏力,结构性存款业务开展困难;再次,低利率时期快速扩张理财业务,浮亏处理是难题,如何处置浮亏所带来的损失对中小银行而言是很大的挑战。

东方金诚首席金融分析师徐承远称,当前银行理财处于结构转型中,保本理财、同业理财等存量产品不断退出,而增量净值型产品不能有效弥补存量下降的缺口,导致理财余额出现收缩。

钱都去哪儿了?

国家统计局8月底公布的一组数据显示,2017年,全国居民人均可支配收入达到25974元,扣除价格因素,比1978年实际增长22.8倍。

然而另外一组数据则显示,今年6月,我国金融机构各项存款余额同比增长8.4%,为近40年最低。央行最新数据更显示,截至2018年7月末,全国住户存款余额约为68.4万亿元,若按14亿人口平分,人均存款余额不足5万元。

徐承远认为,居民储蓄存款增速下滑是近年来的大趋势,除了消费观念转变、社会保障体系完善等因素外,分流压力主要来自以下两方面:首先是部分居民财富以房地产资产体现,资金流入房地产。近年来,我国房地产市场经历了一轮上涨潮,在看涨预期及楼市投资需求推动下,居民购房热情升温,投入房地产的资金不断累积。2016年和2017年,住户贷款分别新增6.22万亿元和7.01万亿元,同期住户存款分别新增5.17万亿元和4.60万亿元。居民贷款增量持续超过存款增量,表明居民的角色从银行的存款供给方转变为贷款需求方。截至2018年7月末,住户贷款较年初增加超过10%,与同期住户存款6%的增速形成对比。

徐承远称,另一方面,投资产品多元化对居民存款形成分流。随着金融脱媒和利率市场化推进,包括互联网金融、公募基金、信托等在内的资管产品日渐丰富,为居民投资提供了多样化选择。上述产品均采取市场化定价,收益率整体高于银行存款利率,因而更具竞争力。如2012年启动利率市场化以来,以互联网为发展平台的货币市场基金净值即迅速增加,2012年~2017年复合增长率超过60%,对储蓄存款的分流效应显著。

于康同样认为,偿还家庭负债,或许是当前居民收入主要支配去向,而住房贷款又是家庭负债最大的部分。近10年来家庭债务占GDP的比重由2008年的18%增长到2017年的48%,2018年前4个月新增人民币住房贷款2.28万亿元,占人民币贷款总额37.72%,占比将近四成。房市近两年大幅上涨,与此同时,债市、股市等资本市场的表现却不尽人意,使得房产成为了居民的重要投资标的。

此外,于康认为,伴随着我国金融业态的快速发展,居民投资渠道选择增多,年轻一代主动投资意识更强,银行理财及储蓄将不再是居民的最优选择。而居民消费意识的变化,也加速了新的消费理念形成;民众对超前消费的接受度越来越高,用于消费支出的资金呈逐年上升趋势,一定程度上也消耗了居民的投资储蓄额。

上一篇:李克强会见日本经济界代表团

下一篇:没有了

合作伙伴

合作伙伴

友情链接

友情链接